La Declaración Censal es un trámite fundamental para autónomos y empresas. Consiste en comunicar a la Agencia Tributaria datos económicos relevantes y actualizarlos cuando sea necesario. La Declaración es obligatoria para algunos casos y presenta numerosas ventajas fiscales. En este artículo desde nuestro departamento de Asesoría Fiscal te explicamos los modelos de Declaración Censal y los cambios que debes tener en cuenta. También te hablamos de la importancia del NIF y te ofrecemos información sobre normativa tributaria y programas de ayuda. Además, te recomendamos contar con la ayuda de un asesor fiscal.

Declaración Censal: Qué es y para qué sirve

La Declaración Censal es una obligación tributaria que deben cumplir todas las personas físicas y jurídicas que desarrollen actividades económicas en España. Esta declaración permite a la Agencia Tributaria conocer la situación fiscal de las empresas, profesionales y retenedores, y llevar a cabo su control y seguimiento. En esta sección analizamos qué es la Declaración Censal, su obligatoriedad y las ventajas de su realización.

Definición de Declaración Censal

La Declaración Censal es una declaración tributaria que permite a la Agencia Tributaria conocer las situación fiscal de toda persona física y jurídica que lleve a cabo alguna actividad económica en España.

La Declaración Censal es un trámite que debe realizar toda persona o entidad que inicie una actividad empresarial o profesional en España. Esta declaración tiene como objetivo comunicar a la Administración Tributaria el inicio de una actividad económica y, además, es una herramienta fundamental para identificar a los empresarios y profesionales a efectos fiscales. En concreto, a través de la Declaración Censal se proporcionan datos como la identificación del empresario o profesional, el tipo de actividad a desempeñar, la ubicación del negocio y las obligaciones fiscales que le corresponden.

Este trámite es necesario realizarlo antes de comenzar la actividad empresarial o profesional, y también cuando se produzcan modificaciones significativas en la misma o cuando se quiera darse de baja como autónomo o empresa.

La Declaración Censal sirve como base para la gestión tributaria y el control por parte de la administración.

Qué es la Agencia Tributaria y qué papel juega en la Declaración Censal

La Agencia Tributaria es un organismo autónomo adscrito al Ministerio de Hacienda y Administraciones Públicas del gobierno español, encargado de la gestión, recaudación e inspección de los impuestos. En el caso de la Declaración Censal, la Agencia Tributaria es la encargada de recibir, procesar y analizar los datos que se comunican en la declaración tributaria. Además, tiene la función de comprobar los datos, llevar a cabo inspecciones fiscales y sancionar en caso de incumplimiento de las obligaciones tributarias.

Obligatoriedad de hacer Declaración Censal

La Declaración Censal es obligatoria para todas las personas físicas y jurídicas que desarrollan actividades económicas en España. Esto incluye a empresarios individuales, profesionales, retenedores y sociedades, entre otros. La obligación de hacer la Declaración Censal se produce cuando se inicie una actividad económica por primera vez o cuando se produzca algún cambio en la información comunicada en la última declaración. El incumplimiento de esta obligación puede acarrear sanciones económicas y problemas con la administración tributaria.

Modelos de Declaración Censal

La Declaración Censal es un trámite obligatorio que deben realizar las empresas para dar de alta o modificar información económica. A continuación, se detallan los diferentes modelos que existen para realizar la Declaración Censal:

Modelo 030: Alta o cambio de domicilio

El modelo 030 es utilizado por personas físicas que no desarrollen actividades empresariales o profesionales y no satisfagan rendimientos sujetos a retención o ingreso a cuenta, para el alta en el Censo de Obligados Tributarios, cambio de domicilio o variación de datos personales.

Mediante el Modelo 030 podemos realizar los siguientes trámites:

- Alta en el Censo de Obligados Tributarios

- Modificación/ cambio del domicilio fiscal

- Consignación/ modificación/ baja un domicilio a efectos de notificaciones

- Modificación de datos identificativos (apellidos y nombre, cambio de NIE por DNI, residente o no residente fiscal en España, fecha de efecto residencia fiscal,…)

- Solicitud de NIF por persona física que no dispongan de DNI/NIE

- Cambio/ modificación del estado civil (estado civil actual, soltero/a , casado/a, viudo/a, divorciado/a o separado/a legalmente, y la fecha en que se ha adquirido)

- Solicitud de nueva tarjeta acreditativa del NIF

- Alta/modificación/baja de datos de teléfonos y direcciones electrónicas para recibir avisos de la AEAT

Modelo 036: Alta, modificación y baja en el Censo de empresarios, profesionales y retenedores

Los modelos 036 o 037 deberán presentarlos las personas físicas o entidades que desarrollen o vayan a desarrollar en territorio español actividades empresariales o profesionales o satisfagan rendimientos sujetos a retención para comunicar :

- su alta en el Censo de empresarios, profesionales y retenedores

- las modificaciones que se produzcan en su situación tributaria, incluyendo la modificación del domicilio fiscal o social, y

- la baja en dicho censo o cese de actividad.

La persona jurídica o entidad , con independencia de que no esté obligada a la presentación de la declaración censal de alta en el Censo de Empresarios, Profesionales y Retenedores, utilizará el modelo 036 para solicitar la asignación del número de identificación fiscal provisional o definitivo , lo que determinará la inclusión automática en el Censo de Obligados Tributarios de la persona o entidad de que se trate.

El número de identificación fiscal de las personas jurídicas y entidades tendrá carácter provisional mientras la entidad interesada no haya aportado copia de la escritura pública o documento fehaciente de su constitución y de los estatutos sociales o documento equivalente, así como certificación de su inscripción, cuando proceda, en un registro público.

El modelo 037 – Declaración Simplificada

El modelo 037 de la AEAT es el modelo de declaración censal simplificado.

El modelo 037, se usa para solicitar el alta en el Censo de empresarios, profesionales y retenedores, aquellas personas físicas que cumplan las siguientes condiciones:

- Sean residentes en España y tengan NIF.

- No tengan la condición de gran empresa ni actúen por medio de representante.

- Su domicilio fiscal coincida con el de gestión administrativa.

- No estén incluidos en los regímenes especiales del Impuesto sobre el Valor Añadido, a excepción del Régimen simplificado, Régimen especial de la agricultura ganadería y pesca, o Régimen especial de recargo de equivalencia o Régimen especial del criterio de caja.

- No figuren inscritos en el Registro de operadores intracomunitarios o en el registro de devolución mensual.

- No realicen ninguna de las adquisiciones no sujetas previstas en el artículo 14 de la Ley del Impuesto sobre el Valor Añadido.

- No realicen ventas a distancia.

- No sean sujetos pasivos de Impuestos Especiales ni del Impuesto sobre Primas de Seguros.

- No satisfagan rendimientos de capital mobiliario.

Otras comprobaciones censales: exclusión de notificaciones electrónicas y régimen de fusiones, escisiones, aportaciones no dinerarias y canje de valores

Además de los modelos mencionados anteriormente, existen otras comprobaciones censales que se pueden realizar. Una de ellas es la exclusión de notificaciones electrónicas, que consiste en solicitar a la Agencia Tributaria que las notificaciones se realicen de forma convencional en papel.

Otra comprobación censal es la opción por el régimen de fusiones, escisiones, aportaciones no dinerarias y canje de valores, que permite que estas operaciones no tributen en el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados.

Es importante tener en cuenta que para rellenar correctamente estos modelos es recomendable contar con la ayuda de gestores y consultores que dispongan de conocimientos especializados en materia fiscal.

Cambios a tener en cuenta en la Declaración Censal

La Declaración Censal es un documento fundamental para aquellas personas o empresas que necesiten darse de alta en las diferentes secciones del Censo de empresarios, profesionales y retenedores, o modificar su información económica. A la hora de realizar la Declaración Censal, es importante prestar atención a los siguientes cambios:

Cambios en datos identificativos, representación, actividades y locales

- Los cambios en la denominación o razón social, así como en la composición de los órganos de administración, requieren una actualización de los datos identificativos de la empresa.

- En el caso de cambio de representante de la empresa, se deben notificar los nuevos datos aportados por el representante, así como las circunstancias de su nombramiento.

- Si se producen cambios relacionados con la actividad empresarial, se deben indicar todos los campos que sean necesarios. En concreto, la información aportada debe incluir el epígrafe de la actividad empresarial, el domicilio fiscal, el régimen especial que se aplique, la descripción del local o instalación y el número de trabajadores que se empleen.

- En caso de cambio de domicilio, se debe notificar a la Agencia Tributaria el nuevo domicilio para que pueda actualizar los datos del Censo de Empresarios, Profesionales y Retenedores. Si se produce este cambio, es posible que sea necesario presentar el modelo 030.

Cambios en IVA, REDEME y ROI

- Si se realizan operaciones intracomunitarias o cualquier otro tipo de actividad sujeta a IVA, se debe tener en cuenta que la Declaración Censal es una información relevante para la liquidación del impuesto. Por este motivo, si se producen cambios en relación a esta información, es necesario presentar el modelo 036 o 037.

- Otro aspecto importante que hay que tener en cuenta en relación con el IVA es el Régimen Especial de Devolución Mensual del IVA (REDEME), Para poder acogerse al REDEME, se ha de solicitar la inscripción en el registro en plazo, mediante la presentación de la declaración censal, obligatoriamente por vía telemática (casilla 129 del modelo 036).

- El Registro de Operaciones Intracomunitarias (ROI) es un documento en el que deben figurar las operaciones realizadas con otros Estados miembros de la Unión Europea. Si se producen cambios en la información aportada o se quiere modificar la información contenida en el registro, es necesario presentar el modelo 036.

Domicilio fiscal en el extranjero

Si la empresa cuenta con un domicilio fiscal en el extranjero, es importante notificarlo a la Agencia Tributaria a través del modelo 036 o 037. Esta información es importante para la correcta aplicación de los impuestos y para la identificación de la empresa en todos los ámbitos fiscales.

Puede ser de tu interés: «Como crear una Sociedad Limitada«

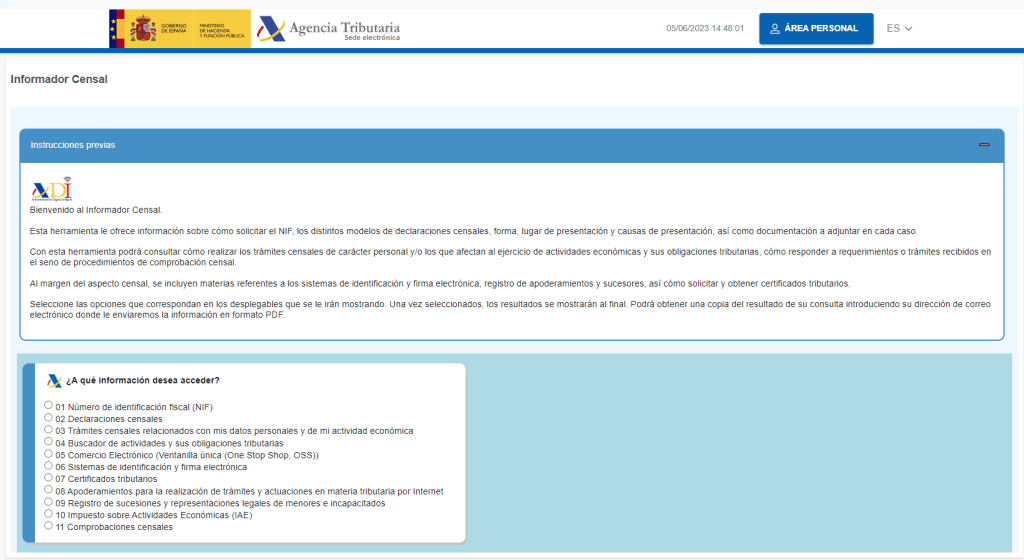

Herramientas de asistencia virtual: Informador Censal

Ya habíamos hablado en artículos anteriores, sobre las Herramientas para la Renta como el Informador de Renta o el Asistente Virtual de Renta.

En esta ocasión vamos a hablar de una nueva herramienta de asistencia virtual: el Informador Censal.

Esta herramienta permite obtener información detallada sobre los trámites censales. Conocer todo lo que necesario sobre el NIF, IAE, apoderamientos, sistemas de identificación digital, certificados tributarios y comprobaciones censales.

Con esta herramienta, podrás acceder a información relevante sobre cómo solicitar el NIF, los diferentes modelos de declaraciones censales, los métodos de presentación, los lugares donde realizar los trámites y las causas que motivan su presentación. Además, te indicará qué documentación debes adjuntar en cada caso específico.

Tanto si necesitas realizar trámites censales de carácter personal como aquellos que afectan al ejercicio de actividades económicas y las obligaciones tributarias, esta herramienta te proporcionará toda la orientación necesaria. También te ayudará a responder a requerimientos o trámites que recibas en el contexto de procedimientos de comprobación censal.

Además de los aspectos censales, esta herramienta abarca temas relacionados con sistemas de identificación y firma electrónica, registro de apoderamientos y sucesiones, así como la solicitud y obtención de certificados tributarios.

Simplemente selecciona las opciones correspondientes en los menús desplegables que aparecerán a medida que avanzas. Una vez seleccionadas todas las opciones, los resultados se mostrarán al final. Además, si deseas conservar una copia de la consulta, podrás recibirla en formato PDF enviándola a tu dirección de correo electrónico.»

Recuerda que esta herramienta te proporciona información general y orientación, pero es importante consultar fuentes oficiales y buscar asesoramiento específico para casos particulares.

Puede ser de tu interés: «Punto Pae«

Documento Único Electrónico (DUE)

La declaración censal de alta en el censo de empresarios profesionales y retenedores también podrá realizarse mediante la utilización del Documento único Electrónico (DUE) (Disposición adicional octava de la Ley 2/1995, de 23 de marzo (RCL 1995, 953), de Sociedades de Responsabilidad Limitada), en aquellos casos en que la normativa autorice su uso, sin perjuicio de la presentación posterior de las declaraciones de modificación y baja que correspondan, en la medida en que varíe o deba ampliarse la información y circunstancias reflejadas en dicho Documento único Electrónico.

Como su propio nombre indica, el DUE es un documento electrónico que integra diversos formularios necesarios para la creación de empresas de forma telemática. Su objetivo principal es agilizar el proceso al permitir la creación de diferentes tipos de sociedades limitadas en un único procedimiento.

El sistema CIRCE y su relación con el DUE

El CIRCE, Centro de Información y Red de Creación de Empresas, es un sistema de información que facilita la tramitación telemática en la creación de empresas. El DUE juega un papel fundamental en este sistema, ya que es el documento que se procesa a través del CIRCE.

¿Qué tipos de empresas se pueden crear con el DUE?

Aunque con el tiempo se han ampliado las opciones, actualmente el DUE permite la creación de los siguientes tipos de empresas en España:

- Sociedad de Responsabilidad Limitada (SRL o SL),

- Empresario Individual (autónomo),

- Sociedad Limitada de Formación Sucesiva (SLFS),

- Sociedad Limitada Nueva Empresa (SLNE),

- Comunidad de Bienes y

- Sociedad Civil.

Quedan excluidas del ámbito del DUE las sociedades anónimas o las cooperativas de trabajadores, entre otras muchas estructuras societarias, que, por su complejidad, deberán tramitarse de la forma habitual.

Trámites realizados a través del DUE

El DUE abarca diversos trámites que se realizan al presentarlo:

- Alta en el Censo de empresarios, profesionales y retenedores.

- Alta en el Impuesto sobre Actividades Económicas (IAE).

- Solicitud de afiliación a la Seguridad Social.

- Solicitud de alta en el Régimen Especial de Autónomos.

- Inscripción en la Seguridad Social del empresario y solicitud de alta de cuenta de cotización.

- Solicitud de registro de marca y nombre comercial.

- Solicitud de formalización de la cobertura de Riesgos Profesionales.

- Solicitud de alta en el RETA de familiar colaborador del titular de la explotación.

- Solicitud de alta en el Régimen Especial de Trabajadores por Cuenta Propia o Autónomos para trabajadores societarios.

- Declaración individual del trabajador autónomo en el Régimen Especial de los Trabajadores del Mar.

- Declaración del titular de la explotación marítimo-pesquera y familiar trabajador a su servicio en el Régimen Especial de los Trabajadores del Mar.

- Solicitud de alta en el Régimen Especial de la Seguridad Social de los Trabajadores del Mar.

- Solicitud de alta del familiar colaborador del titular de la explotación en el Régimen Especial de la Seguridad Social.

- Solicitud de alta del trabajador por cuenta ajena o asimilado.

- Solicitud de inscripción de embarcaciones y artefactos flotantes.

- Solicitud de inscripción de ficheros en el Registro General de Protección de Datos.

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados.

¿Cómo se cumple y presenta el DUE?

El DUE se puede cumplimentar en la página web del CIRCE utilizando un certificado electrónico. Si no te sientes seguro realizando este proceso por tu cuenta, puedes acudir a un Punto de Atención al Emprendedor (PAE), donde recibirás el asesoramiento necesario para completar el DUE y poner en marcha tu empresa.

El Documento Único Electrónico (DUE) ha revolucionado el proceso de creación de empresas en España al simplificar y agilizar los trámites telemáticos. Gracias a esta herramienta, los empresarios y emprendedores pueden realizar múltiples gestiones de forma eficiente, ahorrando tiempo y recursos. Si estás pensando en crear tu propia empresa, el DUE es una opción que debes considerar para facilitar tu camino hacia el éxito empresarial.

Que podemos hacer desde Lam, Asesoría de Empresas, para ayudar a tu empresa o negocio.

Esperamos que esta información haya sido de tu interés. Si eres una empresa y necesitas ayuda o quieres recibir asesoramiento, sobre este o cualquier otro tema que le preocupe, pongase en contacto con este despacho profesional y desde nuestro departamento de asesoría fiscal trataremos de solucionar sus dudas.

En Lam, Asesoría de Empresas, S.L. llevamos desde 2002 prestando servicios de Asesoramiento Jurídico, Asesoría Fiscal, Asesoría Laboral y Asesoría Contable-Financiera a Empresas, Pymes y Autónomos.

Fuente: Agencia Tributaria

Compartir en Redes Sociales

Post relacionados: