En este nuevo artículo, desde nuestro departamento de Asesoría Laboral queremos profundizar en la información que ya les adelantabamos en una entrada anterior acerca de la cotización por tramos para autónomos. A partir del 1 de enero de 2023, se establece un nuevo sistema de cotización de los autónomos basado en los rendimientos anuales obtenidos en el ejercicio de todas tus actividades económicas, empresariales o profesionales.

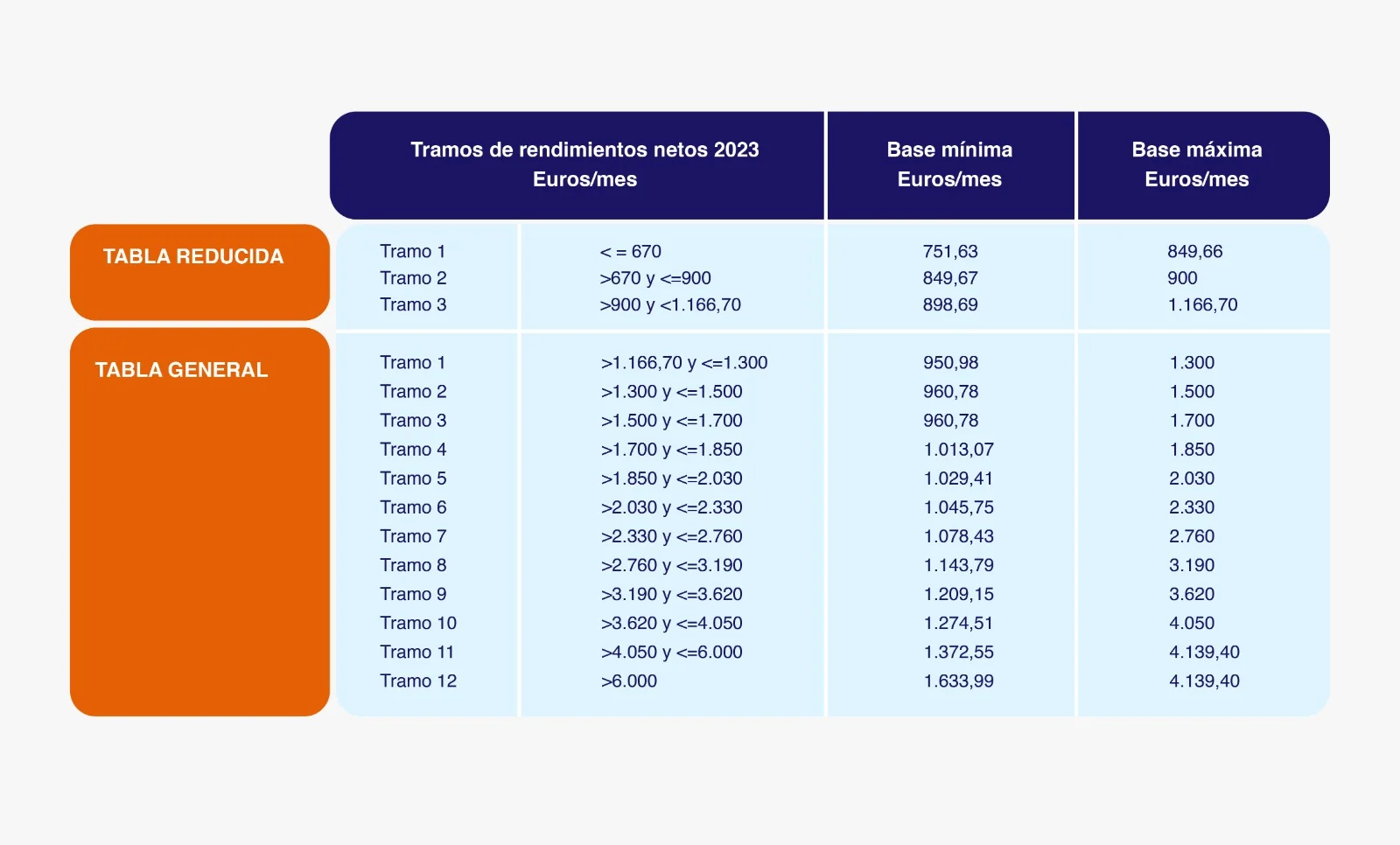

El autónomo tendrá que elegir su base de cotización en función de la previsión del promedio mensual de sus rendimientos netos anuales conforme a una tabla general de bases, fijada cada año por la Ley de Presupuestos Generales del Estado. Esta tabla establece unos tramos consecutivos de rendimientos netos anuales, en promedio mensual, a los que se asocian una base mínima de cotización y una base máxima.

Si, por el contrario, el autónomo estima que el promedio mensual de sus rendimientos netos anuales quedara por debajo del límite inferior del tramo 1 de la tabla general de bases, podrá elegir una base de cotización dentro de una tabla reducida que suponen una cuota inferior.

Las bases elegidas tendrán carácter provisional hasta el momento de la regularización en el ejercicio siguiente, según los rendimientos anuales obtenidos y comunicados por la Administración tributaria correspondiente.

Los Presupuestos Generales del Estado para el 2023 – aprobados el pasado mes de noviembre por el Congreso de los Diputados – establecen como se ejecutarán estos cambios.

Así, los trabajadores por cuenta propia tendrán tres opciones a la hora de determinar su base de cotización en 2023.

Mantener su base de cotización actual.

Si el autónomo no plantea ninguna base de cotización diferente a la que tenía a 31 de diciembre, esta base mantendrá en 2023, con la correspondiente actualización automática en función de lo establecido en los PGE.

“Esto quiere decir que si un autónomo que eligió elevar automáticamente su base de cotización a la Seguridad Social, verá como su cuota y base se elevarán un 8,6%, tanto en las mínimas como en las máximas según recogen los PGE de 2023”.

En el caso de que dicho aumento de su base de cotización supere a sus ingresos netos reales- porque sus rendimientos netos no corresponden con el tramo que marca la tabla de tramos que establece el nuevo sistema – “la Seguridad Social le devolverá de oficio el exceso de cotización”. En el caso contrario, en el que su base de cotización sea inferior a sus ingresos correspondientes, deberá abonar cuando le corresponda la diferencia a la Tesorería.

El autónomo opta por realizar una previsión de sus ingresos para establecer la base de cotización

Tanto los en los PGE como en el portal ‘Import@ss’ de la seguridad social, se determina otra forma de establecer la base de cotización para el próximo 2023. Si el autónomo lo desea, podrá elegir dicha base en función de sus rendimientos reales como establece el nuevo sistema dentro del Real Decreto-Ley 13/2022.

Para ello deberán calcular sus rendimientos netos y ajustarse a uno de los 15 tramos que la Tesorería ha marcado para el próximo año en la tabla incluida en el Real Decreto. Los rendimientos netos se calcularán deduciendo de los ingresos todos los gastos producidos en ejercicio de la actividad y necesarios para la obtención de ingresos del autónomo. Sobre esa cantidad, se aplica adicionalmente una deducción por gastos genéricos del 7% (3% para los autónomos societarios).

Los autónomos que hayan calculado su tramo de cotización en función de sus ingresos reales pasarán a cotizar por el tramo que les corresponde de la siguiente tabla:

El 1 de enero de 2023 ha sido la fecha elegida por la Seguridad Social para iniciar el nuevo sistema de cotización por ingresos reales. A lo largo del mes y “hasta el 28 de febrero”, los autónomos podrán solicitar a la Tesorería la base de cotización mensual que se ajuste a los rendimientos netos que esperan “obtener de promedio mensual a lo largo del 2023”, concretó la Seguridad Social en su revista oficial. Estos cambios de base de cotización – prosiguió la Tesorería – surtirán efecto el próximo 1 de marzo.

En este periodo, la Seguridad Social remarcó que, junto a la solicitud de cambio de base de cotización, los autónomos deberán comunicar el “importe de los rendimientos netos que esperan obtener” a través del portal ‘Import@ss’ y de este modo cambiar su base de cotización.

El autónomo fijo en el pasado una base de cotización elevada y decide mantenerla

Aquellos “trabajadores autónomos que a 31 de diciembre de 2022 vinieren cotizando por una base de cotización superior a la que les correspondería por razón de sus rendimientos podrán mantener durante el año 2023 dicha base de cotización, o una inferior a esta, aunque sus rendimientos determinen la aplicación de una base de cotización inferior a cualquiera de ellas, de conformidad con lo dispuesto en la disposición transitoria sexta del Real Decreto-ley 13/2022, de 26 de julio”

Simulador de cuotas para los autónomos

La Seguridad Social ha habilitado, a través del portal Import@ss, un simulador de carácter informativo.

En esta simulación, las cuotas se calcularán teniendo en cuenta la previsión de ingresos sin las correspondientes deducciones a practicar. Esto es importante, porque la cuota de verdad se calculará tras realizar la resta de rendimientos netos menos los gastos. No obstante puede ser valido para hacernos una idea de la cuotas a ingresar en 2023.

Peculiaridades en la cotización de los autónomos societarios

Los autónomos societarios también tendrán la obligación de cotizar por ingresos reales a partir de 2023. Sin embargo, cuenta con una peculiaridad respecto al resto de trabajadores por cuenta propia y es que, tendrán una base mínima de cotización fijada en 1000 euros al mes.

Es decir, durante los próximos tres años los autónomos societarios pagarán una cuota mínima de 310 euros para 2023. Actualmente se pagan 377,87 euros mensuales, lo que supondrá un ahorro de 814,44 euros en el 2023.

No obstante, si los ingresos son superiores, las cuotas a abonar serán mayores abonándose la diferencia en el momento en que se produzca la regularización.

En cuanto a la reducción de gastos deducibles de difícil justificación, será de un 3% en vez del 7% que gozan las personas físicas.

Protección por cese de actividad

Se modifica la prestación por cese de actividad y se introducen nuevas modalidades (nueva redacción al art. 327 de la LGSS):

- Nueva prestación por cese de actividad parcial: la reducción del 60 por ciento de la jornada de la totalidad de los trabajadores de la empresa o la suspensión temporal de los contratos de trabajo del 60 por ciento de la plantilla, siempre que se haya experimentado la reducción de ingresos que determina el precepto; así como, en relación con autónomos que no tengan trabajadores asalariados, el mantenimiento de deudas durante dos trimestres consecutivos con acreedores que supongan una reducción del nivel de ingresos ordinarios o ventas del 60 por ciento respecto del registrado en los mismos periodos del año anterior. A tal efecto, no se computarán las deudas que mantenga por incumplimiento de sus obligaciones con la Seguridad Social o con la Administración tributaria (nueva redacción del art. 331 de la LGSS).

- Se aclaran los motivos de fuerza mayor en el cese temporal parcial de la empresa (nueva redacción del art. 331 de la LGSS).

- Determinación de la documentación que debe aportarse para acreditar que concurren los requisitos para los nuevos supuestos de cese de actividad (nueva redacción del art. 332 de la LGSS).

- Día de nacimiento del derecho a la prestación para estos supuestos (nueva redacción del art. 337 de la LGSS).

- Cuantía de la prestación, también para estos nuevos supuestos (nueva redacción del art. 339 de la LGSS).

Tarifa plana para los nuevos autónomos

Se mantiene la Tarifa Plana de 80 euros para aquellos autónomos que inicien su actividad por cuenta propia a partir de 2023.

Esta tarifa tendrá una duración desde los 12 hasta los 24 meses, pudiendo llegar hasta los 36 meses en función de la Comunidad Autónoma y del rendimiento neto obtenido durante el primer año.

Puede ser de tu interés: «Simulador de cuotas para los autónomos«

Que podemos hacer desde Lam, Asesoría de Empresas, para ayudar a tu empresa o negocio.

Esperamos que esta información haya sido de tu interés. Si estas planteándote darte de alta como emprendedor, pero tienes dudas sobre lo que dicha decisión puede suponer, en Lam Asesoría de Empresas podemos ayudarte. Contáctanos y desde nuestro departamento de asesoría laboral estudiaremos tu situación particular.

Nuestra firma esta reconocida como Punto PAE (Punto de Apoyo al Emprendedor) lo que nos permite tramitar tu alta como autónomo telemáticamente con la aprobación y supervisión del CIRCE (Centro de Información y Red de Creación de Empresas) dependiente del Ministerio de Turismo, utilizando el Documento Único Electrónico (DUE).

En Lam, Asesoría de Empresas, S.L. llevamos desde 2002 prestando servicios de Asesoramiento Jurídico, Asesoría Fiscal, Asesoría Laboral y Asesoría Contable-Financiera a Empresas, Pymes y Autónomos.

Fuentes:

- Seguridad Social

- Autónomos y emprendedores

- Portal Import@ss